前沿热点:奥园健康正式引入广州国资 郭氏亏本出售物管平台换得旧改合作

2023-02-19 11:20:36

2月16日晚间,中国奥园一纸公告正式公布奥园健康29.9%股权的接盘对象,至此持续15个月的物管平台出售传闻正式落定。

只不过,奥园健康的接盘方并非过往的“意向购买者”诸如合生创展、碧桂园、世茂、美的置业乃至山东国资。根据最新公告,广州国资最终决定出资收购郭氏的这一平台,间接为这家本土房企提供纾困支持。

中国奥园披露,2月16日交易时段后,公司全资附属公司与买方订立协议,据此以现金代价2.56亿港元出售奥园健康29.9%股权。

这几乎也是中国奥园于去年12月5日发布奥园健康股权公开招标以来,接获为数不多的标书。招标条件要求,投标方必须是由国家或政府全部或部分拥有(不少于30%)或控制的实体,同时出价最高者不一定会获得接纳成为买方。

观点新媒体了解,买方在去年12月19日递交标书,并据此提出购买价款2.56亿港元,最终奥园方面于今年2月15日接受这份标书,随即双方订立买卖协议。

数据显示,奥园健康2021年及2022年分别录得收益19.42亿元、14.54亿元,除税前溢利分别为-1.45亿元、1.57亿元,除税后溢利-1.68亿元、1.004亿元;截至去年底,该公司未经审核资产净值约为9.26亿元。

按29.9%股权对应交易价款2.56亿港元(折合约人民币2.24亿元)估算,此次奥园健康股权交易的PE约为7.46倍,低于物管行业过去两年收并购的PE水平(2021年、2022年分别约13倍、10倍)。

同时从净资产角度,上述交易价款对应每股净资产1.18港元左右,低于去年底奥园健康每股净资产1.28元(折合约1.46港元)。

因而从账面上看,中国奥园此番属于低价套现资产无疑。该公司于公告中提及,公司将从出售事项实现估计亏损约0.45亿元。

中国奥园于公告中亦透露,出售物管平台股权时除了考虑报价,还考虑了“买方集团的投资经验和财务资源”。

这便令外界的关注焦点转移到买方之上。

公告显示,买方为广州南粤基金集团有限公司(简称南粤基金)及星桥香港共同组建的“南粤星桥基金”。而南粤基金为2014年成立的国有基金管理平台,为广州市增城区国有资产监督管理局与广州(汇银天粤)股权投资基金管理有限公司共同出资组建。

据南粤基金官网显示,目前该实现基金管理和顾问规模超过800亿元,签约基金规模超过2000亿元,先后设立70余只战略新兴产业基金、股权投资基金、城市发展基金,跻身粤港澳大湾区私募股权基金行业管理规模前列。

地缘优势,以及防止本土实体企业流落他人的潜在考量,最终促成了南粤基金介入了奥园健康的出售交易,而非山东国资。过去一年来,关于奥园与山东国资的传闻不绝于耳。今年1月中旬山东健康收购奥园珠海翠微村旧改,也一度令外界认定奥园健康将花落山东国资。

观点新媒体了解,南粤基金、星桥香港去年曾考虑过奥园健康股权招标的条件并相互探讨,在12月16日即投标前三天订立合作协议。而之所以买卖双方迟迟未敲定交易,这或许与奥园健康内部控制事件尚未落定有一定关系。

上述内部控制事件源于奥园健康与原核数师德勤之间的博弈,从而引发出的“垫款丑闻”争议,成为奥园健康开展内部调查和整改的导火索。今年1月16日,奥园健康披露有关内部控制评估的主要结果,列出17个相关问题,并更改相关审批规定及政策。

无论如何,从内部调查到股权出售各事项的尘埃落定,无论对奥园健康还是中国奥园都是理想的结果。一方面,尽管中国奥园亏损出售,但考虑到该公司已难以通过惯常渠道获取融资,变现非地产投资,降低债务水平实属必要。

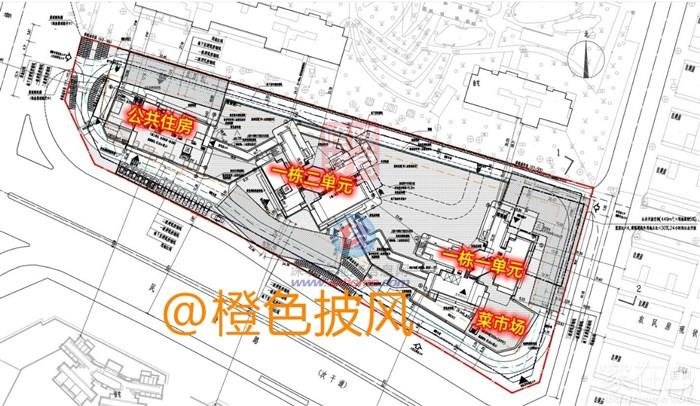

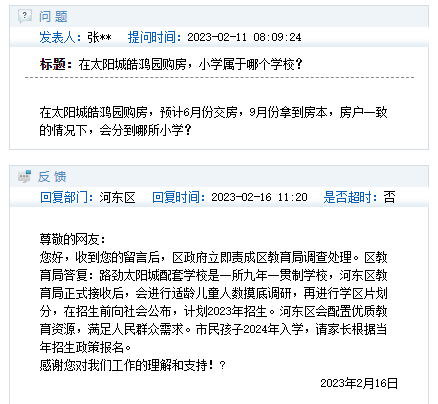

中国奥园获得的另一部分未兑现收益还包括,根据最初的招标要求,买方不仅需购买奥园健康的股权,还须与中国奥园或其指定成员公司订立受中国法律规管的战略合作协议,内容有关在中国奥园满意的程度进行旧城改造项目。

最新公告也提及,奥园健康股权交易达成的先决条件明确约定,南粤基金及星桥香港与中国奥园或指定的集团成员订立受中国法律规管的战略合作协议,且奥园方面满意协议条款。

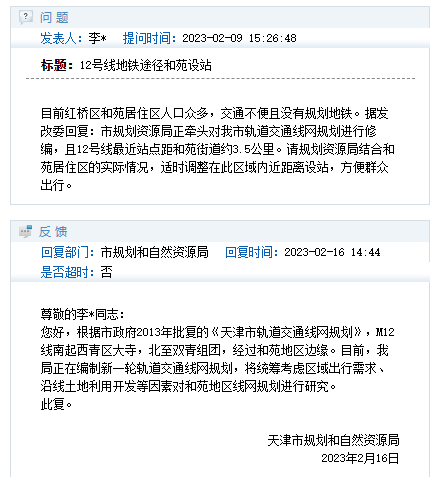

截至2021年上半年(全年业绩未刊发),中国奥园拥有逾70个不同阶段的城市更新项目,当时预计额外提供可售资源约7543亿元,其中大湾区可售资源约7487亿元,占比99%。

另一方面,获得广州国资入主,也有助于奥园健康解除已长达十个月的停牌状态。同时南粤基金也可为奥园健康带来国资在物管、商业运营等方面的资源。

在交易完成后,南粤星桥基金将持有奥园健康29.9%股权,成为单一最大股东;中国奥园持股降至24.68%,仍位居第二大股东。人员变动也随之发生,据奥园健康2月16日披露,郭梓宁已辞任公司非执行董事及主席,公司委任金融业资深专家朱云帆博士为非执行董事。