环球即时:房企定向增发潮来袭

2023-02-23 10:10:26

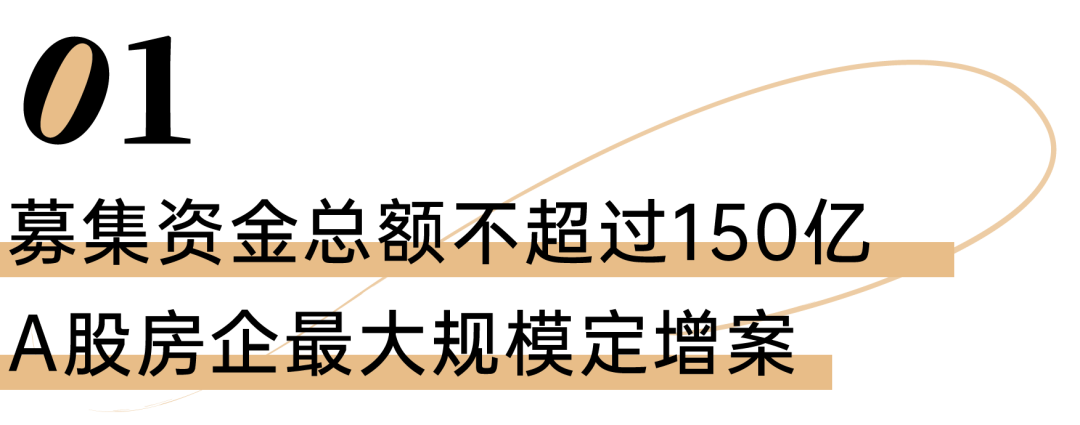

继保利125亿、华发60亿等公布定增议案后,万科也于2023年2月13日抛出了非公开发行A股股票预案,计划向不超过35名特定对象开展定向增发,募集资金总额不超过150亿元。

若本次万科定增计划能够顺利进行,将会是A股房企最大规模的定增案。

自2022年11月28日,房企股权融资重启以来,截至目前已有超30家房企筹划股权再融资,其中大部分为定向增发。通过非公开方式再融资,主要用于政策支持的房地产业务,包括保交楼、偿债、补充运营资金等。

目前,大部分房企融资依然困难重重。

截止至2023年2月17日港股和A股250家房地产上市企业中,当日收盘价低于每股净资产的房企占比达到71%。

这就意味着,当前上市房企若要定向增发,势必要面对当前股价过低的窘境。

我们认为,虽然定增计划可以在一定程度上补充流动资金,但大规模的低价定增也会对上市公司造成一定的影响,股价的下跌也会造成股权再融资的空间减小。

因此对房企来说,最重要的关键仍在于销售面能否回暖。

2023年2月12日晚间,万科发布《2023 年度非公开发行A股股票预案》,计划向不超过35名特定对象开展定向增发,募集资金总额不超过150亿元。

该金额已超过2022年12月保利发展(15.350, 0.09, 0.59%)当时不超过125亿元的募集资金总额,若本次万科定增计划能够顺利进行,将成为A股房企最大规模的定增案。

自2022年11月28日,房企股权融资重启以来,截至目前已有超30家房企筹划股权再融资,房企的定向增发潮已然来袭。

围绕近期房企的定向增发浪潮,市场上主要关心的问题有以下两点:

一是在于定向增发本身会摊薄不能参与此次定增的原有股东权益,包括投票权和未分配利润;二是部分房企以“破净”价格选择增发。

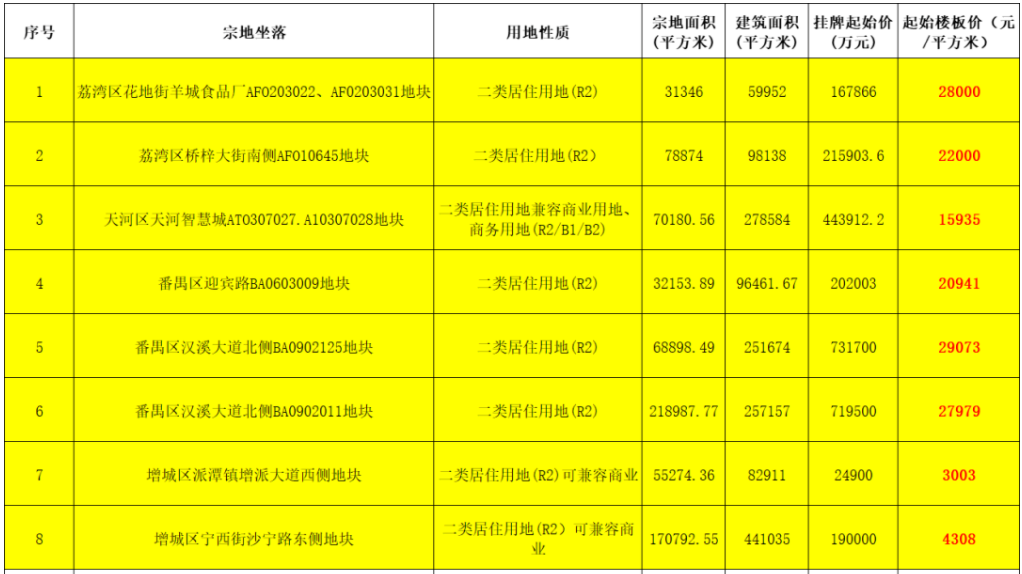

对比近期三笔计划定增规模较大的华发、保利及万科预案中的发行价格,可以看到华发及保利均在《管理办法》规定的“不低于定价基准日前20个交易日公司股票均价的80%”的基础上,加上了“且不低于发行前公司最近一期末经审计的归属于母公司普通股股东的每股净资产”,而万科的发行价格没有此项保证,主要原因在于万科股价已处于“破净”状态。

根据万科预案,万科计划募集资金总额不超150亿元,发行数量不超过11亿股来计算,万科计划定增的发行价格约13.64元/股,预案发布前一交易日(2023年2月10日)的收盘价为17.67元/股,当前的每股净资产为20.73元/股,相较于前一交易日的收盘价折让了22.8%。

除万科外,近期也有多家房企以“破净”价格增发的先例,如碧桂园于2022年内三次配售。2022年7月碧桂园曾以每股3.25港元的价格,折价12.63%配售8.7亿股新股;2022年11月,又以每股2.68港元的价格,配售14.63亿股新股,配售价折让幅度为18%。此后2022年12月,碧桂园再以配股股价每股2.7港元,配股17.8亿股,较前一日收盘价折让14.8%,而碧桂园2022年中的每股净资产为8.5277港元。

像万科和碧桂园这样的行业龙头也不得不折价配股增发,其最大的原因是:整体行业股价过低。

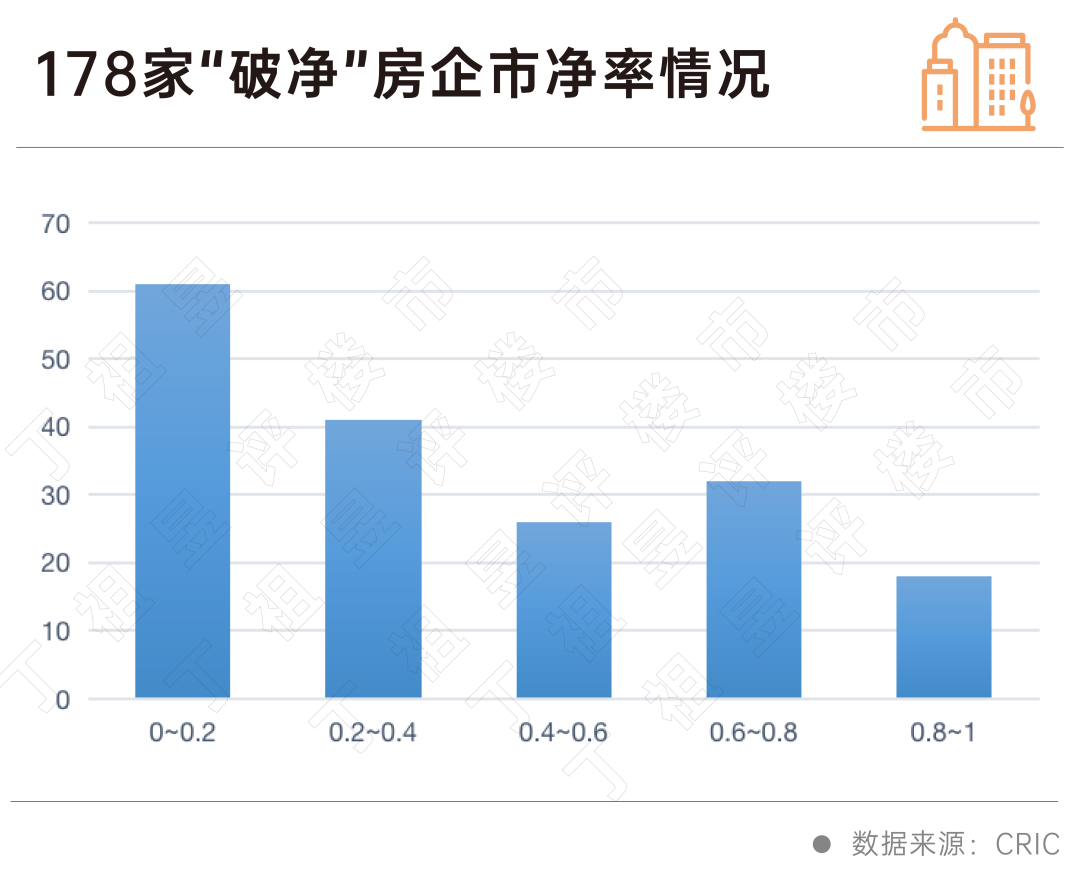

据统计,截止至2023年2月17日,港股和A股250家房地产上市企业中,当日收盘价低于每股净资产,即处于“破净”状态的房企多达178家,占比达到了71%。从“破净”房企的市净率情况来看,有61家房企的市净率小于0.2,占比达到了34%;市净率处于0.2到0.4之间的也多达41家,占比23%。

可见,当前大多数的上市房企都处于“破净”状态,从侧面反映出了当前投资者对房地产行业及公司的信心低迷。

这就意味着,当前上市房企若要定向增发,势必要面对当前股价过低的窘境。

若选择不低于每股净资产的价格发行,过高的发行价格会“劝退”潜在投资者,增加企业融资的难度。而若选择以“破净”价格增发,则会造成每股净资产降低,对当前股价继续产生不利影响,降低未来股权再融资的空间,同时也会摊薄已有股东的资产总额。

从募集资金的使用用途上来看,最常见的是补充流动资金。

对比近期三笔计划定增规模较大的华发、保利及万科预案,万科用于补充流动资金的占比最高,达到了上限的30%,而华发股份(10.480, 0.19, 1.85%)也达到了25%,仅保利为12%。

通过定增募资投入部分募集资金,可以加快资金回收,不失为一种改善现金流的办法,同时也为企业增加了安全边际,为行业复苏后的正常经营做好准备。

2022年11月28日,证监会新闻发言人就资本市场支持房地产市场平稳健康发展答记者问称,证监会支持实施改善优质房企资产负债表计划,加大权益补充力度,促进房地产市场盘活存量、防范风险、转型发展,更好服务稳定宏观经济大盘。证监会决定在股权融资方面调整优化5项措施,并自即日起施行。

至此,信贷、债券、股权三个融资渠道“三箭齐发”。截至目前已有超30家房企筹划股权再融资。

整体来看,目前大部分房企融资依然困难重重。

一方面是筹划股权再融资的房企数量与港股和A股250家房地产上市企业相比仍数量较少,另一方面是在整体行业股价过低、当前投资者对房地产行业及公司信心低迷的背景下,大部分房企不得不通过折价配股增发。

低位定增对原有股东的权益造成的伤害较大,大规模的低价定增会影响上市企业的市场声誉与形象,股价的下跌也会造成股权再融资的空间减小。

如截止2023年2月17日碧桂园的股价已跌至2.55港元;而万科自2022年12月初提出增发股票计划,也遭到了摩根大通的多次减持。

即使是像万科和碧桂园这样的行业龙头也不得不面对股价过低难题,中小企业只会更加困难。

整体来看,近期企业的定增计划若能成功发行,从企业面来看,短期能够扩大所有者权益,降低负债率,增加企业的安全边际。部分出险企业还能够通过定增方式将一部分债权人转化为投资者,以债转股形式相对减轻和部分化解债务压力。

但需要警惕的是,目前销售市场仍未有起色,定增投入项目的收益率普遍处于较低水平,且部分房企用于补充流动资金的占比较高,虽然能增加安全边际,加快资金回收,但真实发展空间有限。

对于企业而言,用好政策工具的同时,仍需把关注重点落在销售层面,只有当市场筑底回升、销售回款得到保障才能让企业真正走出困境。